2017/03/30

当サイトの投資の目的は、アセットクラスごとの平均リターンの獲得です。従って長期のパフォーマンスのほとんどはアセットアロケーション(資産の組合せ)で決まると考えています。

ただし、その間、マーケット環境や経済環境は良い時もあれば悪い時もあります。資産配分の違いにより過去はどのような値動きになっていたのかをまずは確認したいと思います。

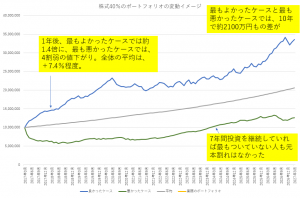

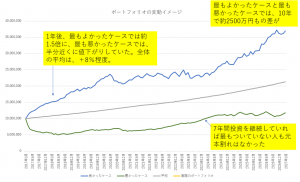

グラフは、過去30年のデータを投資期間ごとのパフォーマンスの最高と最悪を表しています。上のグラフは株式40%、下のグラフは株式60%です。

チェックポイント①

上のグラフと下のグラフでは青のラインと緑のラインからなる扇型の広がりかたが違う。下の株式60%の方が扇型の広がりが大きくなります。

チェックポイント②

すくなくとも過去30年はこのポートフォリオと同様の資産配分のポートフォリオを保有していた投資家は、青のラインと緑のラインの間のどこかにいた。

チェックポイント③

これは両方ともほぼ同じ期間ですが、最悪のケースで元本を回復するのに最長7年程度かかった。

このようなことを理解することができます。このグラフでは両方とも7年程度で最悪元本を確保できていますが、投資期間がそれよりも短い場合には、よりコンサバティブ(株式比率が少ない)ポートフォリオにするか、自分の運を信じるか、のどちらかになります。

リーマンショックやその後の回復など大きな変動を的確に長期にわたり予想するのは非常に困難だとすれば、予想と異なる方法で資産運用をすることが必要です。