2021.11.26

学校法人の資産運用を考える(20)債券投資の基本がわかるシリーズ②債券取引の仕組み

学校法人の資産運用を考える粟津 久乃

前回は、債券はそもそも何なのか?

投資の中で、債券はどういう位置づけなのか?について説明しました。

その結果、債券はお金を貸す証書であって、

皆様がお金を直接、政府や企業に貸すので、

デフォルト(債務不履行)や、格付け変更や、利払いがきちんと払われるか、

などの政府や企業への「管理」が必要になります、ということをお伝えいたしました。

しかし、学校法人の運用担当者の皆様は、

債券ディーラー(債券の売買で利益を出す金融の債券担当者)でもなければ、

金融のプロでもありません。

皆様が、債券を選ぶとき、長期に渡ってデフォルトしないかどうか・・・??

ということを本当に判断できますでしょうか?

結論としては、デフォルトしない!と確約できる人はいないと思います。

なぜなら、将来は誰にもわからないのですから。

どの債券がデフォルトするか、しないか、ということは、誰にも分らないのです。

しかし、皆様は、学校法人組織の運用担当者として、

意思決定し、債券投資を行わなければなりません。

さて、ここからは皆様に2つのポイントをお伝えいたします。

債券の取引の仕組み

→皆様が債券を目利きしづらい理由がわかります

解決方法

→具体的に債券を選ぶことが難しいならば、どうしたら良いのか

債券の取引の仕組み

そもそも株式と違い、

多くの債券は一般の皆様が参加できる市場が存在しません。

このポイントは非常に重要です。

株式はマーケット(市場取引)が存在し、

いくらで取引されているか公正な価格をすぐに調べることができます。

一方、多くの債券の取引は、

皆様が参加できる市場取引での取引でなく、

プロだけが参加できる相対(店頭)取引がメインです。

この違いが何を意味するのか、深く見ていきましょう。

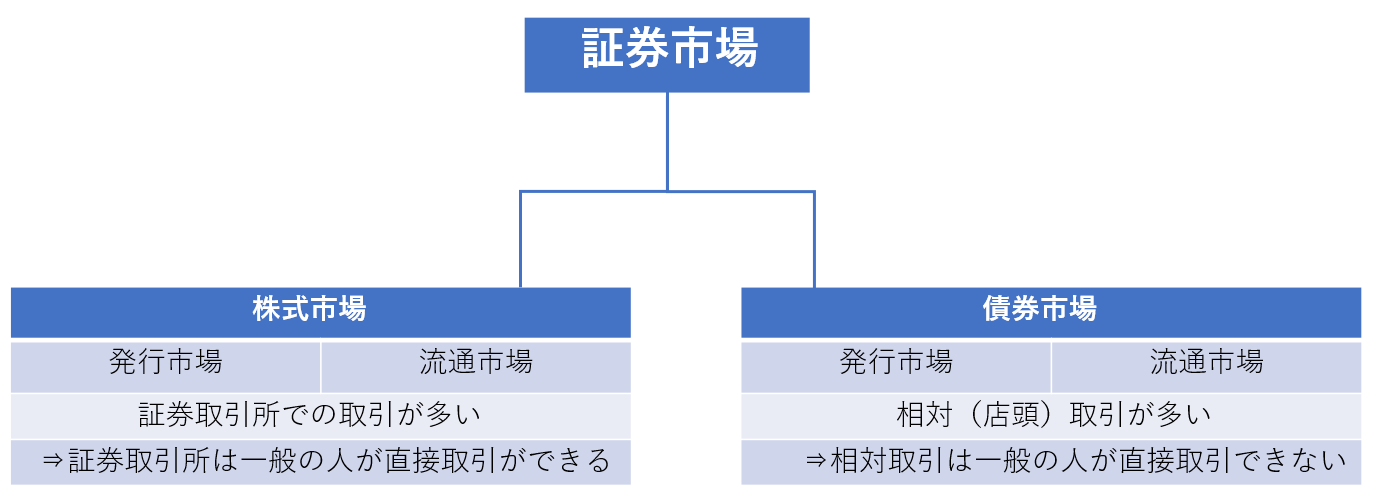

◆証券市場の仕組み

証券市場には、株式市場と債券市場があります。

株式市場にも債券市場にも、それぞれ

新規に債券が発行されて投資家が買う「発行市場」と

既に発行されている既発債などと呼ばれる債券を買う「流通市場」

があります。

株式市場と債券市場ですが、どちらが大きい市場だと思いますか?

実は、債券市場の方が圧倒的に大きいのです。

そのため、銘柄数の圧倒的に多い債券は、

市場で売買することが難しく、一般的には相対(店頭)取引をします。

ここからは、相対(店頭)取引を相対取引と書きます。

相手と直接、取引する取引ですので、文言としても、分かり易いでしょう。

相対取引の文字から感じて頂けるように、

これは、取引所を介するのではなく、直接、相手を探して売買します。

そのため、株式市場のようにマーケットがあって

学校法人の皆様が今、いくらで売買されて、

公平な価格はいくらか、などを見ることができるのとは違い、

債券市場は金融機関や機関投資家などの主にプロが

参加して相手を探すような取引となります。

基本的に、プロしか参加できません!

そうなると、どうなるかは皆様もうお分かりかもしれません。

株式のような取引所で行われる取引は、

取引所の中で決められた相場で取引をすることができます。

例えば東京証券取引所に上場している株式ならば、

ネット検索すれば価格がいくらか、すぐに判ります。

しかし、債券の相対取引においては、

売り手と買い手の当事者同士で価格や売買数量を取り決めて取引をします。

そのため、一般の人には、実際の取引価格は見られないのです。

(国債や、ほんの一部の社債は市場での取引が存在しますので、価格を知ることができます)

そうなると、どうなるでしょうか?

日々、管理しようにも、簡単に価格を知る術が無いのです。

勿論、金融機関に定期的に聞けば、評価額は答えて頂けます。

(評価額であり、プロの取引している価格自体は教えてもらえません)

これでは日々の管理が難しいことは想像できるでしょう。

一番、重要なポイントは、

皆様は、債券の取引されている「価格」、お値段がわからないことのです。

プロ同士の取引されている価格がわからないので、当然、

選んでいる債券に、いくら手数料が含まれているかも分からないのです。

◆債券の手数料

ここで、債券の手数料についても詳しく説明しましょう。

債券の手数料は、明示されません、

債券単価に含まれているのです。

銀行や証券会社の説明に、

債券の手数料は取引価格に含まれておりますので、別途支払いはありません、

のような説明を受けたことがある人もいるでしょう。

あたかも債券の手数料が無いように感じている人もいるようです。

このポイントが、株式の購入より怖いと感じるところで、

単価に含まれている手数料は一般の人には公表されることもなく、わからないのです。

金融のプロ同士では、例えば100円の単価で債券を取引して、

その債券単価に、いくら手数料をのせるかは、販売する金融機関の自由であり、

金融機関が1円分、手数料をのせようと考えれば、皆様には、この債券は101円です、と提示されます。

1億円を単価100円の債券で取引したとしましょう。

100,000,000円分、

101円で買うと

101,000,000円になります。

手数料は100万円です。

これが単価100.5円での取引ならば手数料は50万円です。

大きく手数料はこの単価で変わるのです。

金融機関は当たり前ですが、相手をみて、

手数料をどれ程のせる、のせられるか!?を考えています。

さて、ここまで債券の取引の仕組みを説明して、

株式よりも債券の方の手数料の把握、

価格の把握が難しい実態をお伝えいたしました。

金融に従事する私としても、日々の価格が見えず、

手数料も見えない商品というのは扱いづらいと感じます。

では次回は、こういった仕組みならば、どうすればよいのか、

債券のリスクを考えながら、解決策をお伝えしましょう。