2021.01.23

学校法人の資産運用を考える(15) 国から示された資産運用ガバナンスのモデルを考察する

学校法人の資産運用を考える粟津 久乃

学校法人にとって、如何に資産運用ガバナンス体制をとり、プロセスを踏まえていくかを模索するとき、何かの指針が欲しいと感じられる組織も多いでしょう。

10年国債の金利が0.04%である現状(2021年1月時点)においては、学校法人にとって、今までの国債・高格付け債券中心の運用では、資金が以前のように増えることが無いことを担当者は重々理解しており、資産運用の体制変更を行いたいと考える担当者も増えていると感じます。

世界的な低金利下では、格付けの低い債券の購入や、仕組債、株式・不動産など他の運用対象への拡大など、従来とは違う、法人運用担当者が高度な判断せざる負えない状況を作り出しました。

もはや、公益法人の一担当者が、金融のプロでもない状況で、それらを目利きすることはリスクが高い状況になってきたといえます。

例えば、日本債券の2018年までのシングルAの債券では、デフォルト率は10年で1.1%です。

BBBの格付けになると2%以上にその確率が上昇します。

このような状況下、個別債券を選び抜くことは、一担当者が判断できる能力の限界を超えているのではないでしょうか。

こういった背景において、国としても資産運用ガバナンスモデルを提示する必要があると考えられ、出されている通達があります。資産運用ガバナンスのモデルとして国から御達しがきた唯一の指針といえる通達です。

通達の名称は、

国立大への文科省の通達「国立大学法人法第三十四条の三における業務上の余裕金の運用にかかる文部科学大臣の認定基準の一部改正について」というもので、文科省のHPにも公表されています。

この通達には、とても上手に、今の金融マーケットにおいて、なるべく失敗しないように資産運用するためのポイントが埋め込まれています。

そもそも、こういった通達を出す理由は、国が資金を出す国立大学に運用で失敗してほしくないからです。

つまり、資産運用を失敗しないために、整備された、資産運用ガバナンス体制は非常に参考になる内容となるでしょう。

◆通達のポイント

目次

①資産運用管理規定を策定

資産運用管理規定を定めることを求めております。

*以降、青枠内は通達の抜粋

資金運用管理にあたっての基本方針に関しては皆様の公益法人はいかがでしょうか。

資産管理運用規定、投資方針書、など色々な書式にて作成されている公益法人もあると思います。

その中で、(1)~(4)の記載はいかがでしょうか。

「運用の範囲」として、どれでも買えるように単純に幅広くしてしまっているケース、また、債券の格付けルールなどを記載し、逆にその資産運用管理規定に縛られてしまい、現在の低金利下で運用の自由度が減っているケースもあるでしょう。

「運用の範囲」においては、本来、(4)の「運用の方法」を定め、その運用の方法を実現するためのパーツになりうる「運用の範囲」が記載されるべきでしょう。

しかし、商品ばかりに焦点が行ってしまい、本来あるべき、資産運用において必要な「運用の方法」などがきちんと記載されていないケースも見受けられます。

「運用の方法」は実務上、どのような投資手法にて運用をするのか重要であり、明記する必要が求められています。例として通達内に出されているのは、下記の通り書かれています。

「流動性を確保」できる形式で、「分散投資に努める」という運用方法を示しています。

現在、保有の商品はいつでも換金できる商品でしょうか?

学校法人にとって、会計上、都合の良い毎日単価が変動しない商品を選択するケースも見受けます。

毎日価格が公表されないものは、機動的に売買が可能なのか、流動性があるのか、など確認する必要があるでしょう。

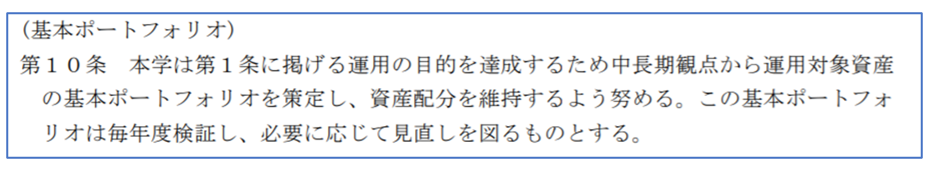

②基本方針の策定

投資決定においては、基本ポートフォリオを定め、それに見合った、割合で投資決定をすることを推奨しています。そもそも基本ポートフォリオを分散投資の観点から作成している学校法人も少ないかもしれません。

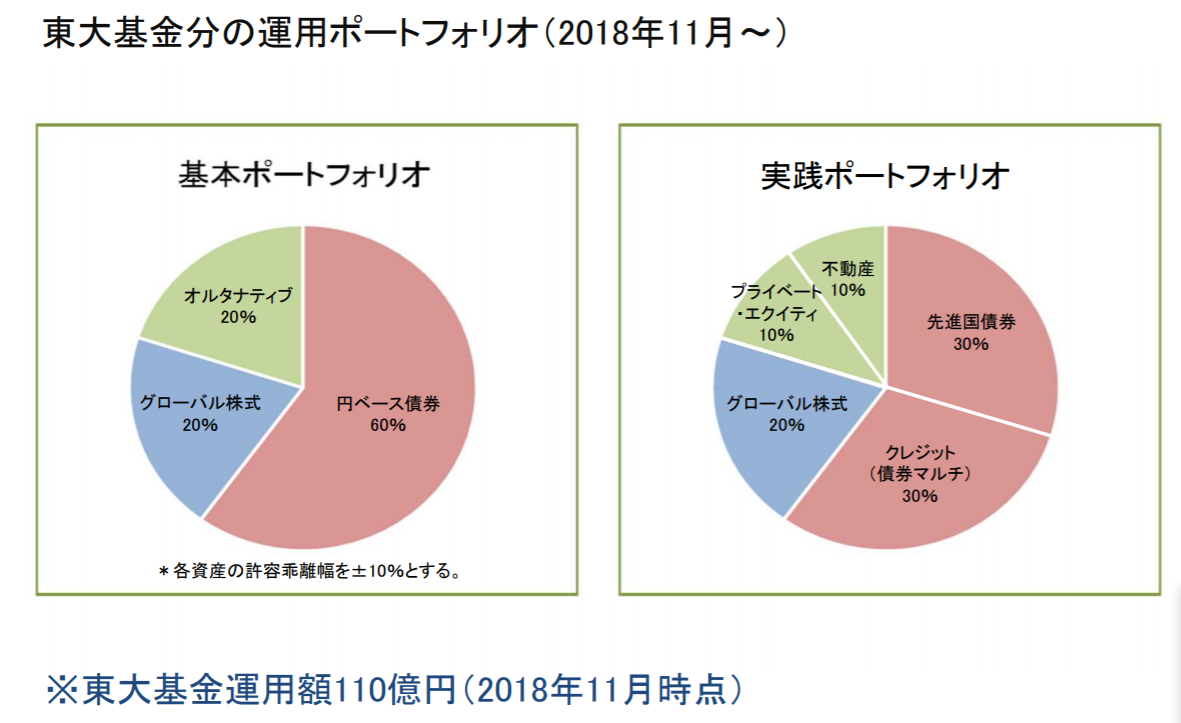

実際、東京大学はその方針のもと、基本ポートフォリオを開示しております。

これはHP上で誰でも閲覧が可能です。

ご覧頂くとわかりますが、ただ商品の羅列することではなく、商品の分類を記載するわけでもありません。

投資先をどのような割合に定めるか、これを重要視しています。

学校法人の中には、担当者がひたすら、金融機関に進められる商品を判断しているケースが見受けられます。

そういった商品を選択する形式ではなく、

基本ポートフォリオを定め、その資産配分比率を如何に維持するかが重要

であることを述べているのです。

東大を例にすると、「先進国債券」「グローバル債券」「不動産」などの割合を

維持することを決め、配分比率を管理していきます。

通達内には、さらに基本方針内の記載例も書かれています。

上記のとおり、重要なのは、このポートフォリオの策定と、スタートした後の管理なのです。

リスクとリターンの兼ね合いを考え、広く分散投資する資産運用において、

基本ポートフォリオ無くして、運用するのは、地図を見ずに航海をするようなものです。

年金基金などが基本ポートフォリオを基軸に運用しているのは、当該考えが必須だからです。

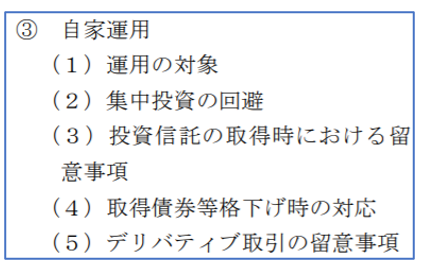

③自家運用での注意点

以上のような明記があります。

例えば(2)については皆様いかがでしょうか?

「集中投資の回避」が必要であると書いてありますが、投資先が極端に偏ってはいないでしょうか。

日本の個別債券だけに偏る、仕組債だけに偏る、外債だけに偏る・・・①で書かれている分散投資に努める、とある上に、さらに、注意すべき点として、集中投資の回避を記載されるというのは、それだけ投資先を集中させることにリスクがあるということ文科省が述べられているのです。

投資は分散投資されるべきであり、集中投資のリスクは高いということです。

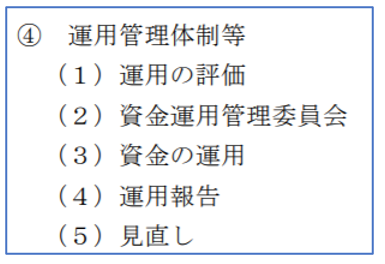

④資金管理運用委員会の設置

運用管理体制を下記の通り設ける必要があると書かれています。

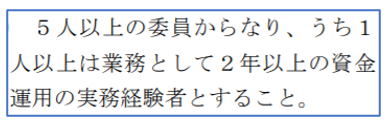

次に掲げる事項を満たした資金運用管理委員会を設置していることが必要とされています。

業務として2年以上の資金運用の実務経験者とすること、と記載されておりますが、

ここで運用の実務経験者が必要であると記載されています。

冒頭の文章にも書きましたが、非常に金融商品をジャッジするのが難しい投資環境であります。

昔のように日本国債を100%保有して運営に必要な金利を得られる時代ではないので、

リスクとリターンを如何に判断するかが問われます。

なお海外の大学法人の運用部門を調べてみると、

欧米は金融の経験者が担当となっていることが多いことがわかります。

学校法人の担当者自身が金融のプロであるのです。

それも金融の経験者といっても、ただ、銀行・証券会社に数年所属していた、学術的に教えている、といった人ではなく、ファンドマネージャークラスなど、実際の運用経験者である金融のプロを雇っていることが多いです。

海外の運用部門の在籍者の多くはファイナンスでの学位を取っており、金融を精通している人が多い印象であります。

ただ、日本においては、この低金利下で収益も落ちている中、本当の運用のプロを大学法人内に置くことはコスト的に厳しいものかもしれません(本当の運用のプロを一つの公益法人内に、雇うと給料は非常に高くため)。

運用のプロが誰もいない状況で、ただ、金融機関の商品を選択し続けることは、大きなリスクを負うという事実から、今回のような少しでも、2年以上の運用の実務経験者は最低必要だということで、上記の通達内容となったのでしょう。

学校法人内に雇うのか、外部委託するのか、色々と選択肢はあると思いますが、いずれにせよ、素人が運用の判断をするのでは立ち行かないと文科省は考えています。

しかし、適任の人材を見極め、内部スタッフとして採用あるいは内部スタッフを助言できる適任の外部コンサルとして確保できた法人だけが名実ともに「法人の資産運用ガバナンス」のモデルに近づくことができると考えられます。

もし、適任の人材が居ないのならば、資産運用ガバナンス体制をいくら作っても形骸化するだけです。

実務上は、通達のような資産運用委員に2年以上の資金運用の実務経験者をいても、年に数回、各数時間の会議で積極的な助言は期待できません。せいぜい事務局報告や提案を受け身でチェック出来るぐらいでしょう。

だから、事務局スタッフが適任の人材か、彼らを助言する外部コンサルが適任の人材か、で決まるのではないでしょうか。

そのため、今回の通達の自家運用のあとには、委託運用した場合のケースも挙げられています。

委託運用の条件ですが、下記の通りです。

ここで、受託者責任の問題が出てきます。共に受託者責任を全うできる委託先を探す、ということ自体も難しいですが、前提として、上記のようにまず必要な事項であると書かれています。

受託者責任については、こちらのコラムをご覧ください。

『法人資産の運用を考える(24)法人が負っているフィデュシャリー・デューティーについて』

⇒受託者責任(1)受益者に対する責任、社会的使命

⇒受託者責任(2)受益者に対する責任、社会的使命を果たすための法人資産運用

⇒受託者責任(3)受益者に対する責任と内部人材、体制整備、自家運用の限界

是非、じっくり、現状の学校法人の資産運用の在り方が、こうした国からの通達を参考にした場合、問題ないかを考えてみてはいかがでしょうか。

文科省の通達なので、学校法人にだけ向けたものでありますが、資産運用のガバナンス体制を築く上での不可欠な要素が入っており、公益法人全体、財団法人にとっても意味があるともいえます。

以上。

参考リンク

文科省の通達↓

「国立大学法人法第三十四条の三における業務上の余裕金の運用にかかる文部科学大臣の認定基準の一部改正について」