2022.10.08

学校法人の資産運用を考える30債券への投資 債券の基本がわかるシリーズ12為替ヘッジ外債③

学校法人の資産運用を考える粟津 久乃

為替ヘッジ外債のシリーズの3回目、最後になります。

ここから、改めて学校法人における為替ヘッジの位置づけに

ついて考えていきましょう。

目次

◆為替ヘッジは、なぜ必要になるのでしょう。

日本国債の利回りが高い水準であるならば、為替ヘッジなど使用せず、

債券部分は日本国債を保有することで事が足ります。

しかし、現状の低金利下では、そういう訳にはいきません。

少子化の波にさらされる中では、

長期的に財務基盤を増強するための、

ある程度の金利収入があることは重要になります。

そのため日本円の債券では運用が難しいので、

金利の高い海外債券を考えたことのある法人も多いでしょう。

しかし、以前のコラムでも記載しましたが、為替は短期的に大きく変動することがあります。

米ドルと円の為替レートについては

2022年2月末より、2022年9月末までの7か月間で

おおよそ20%の変動がありました。

学校法人として、保有資産の変動はなるべく抑えたいものでしょう。

運用担当者としても、理事会においての説明時にも、

価格変動は小さければ、気持ち穏やかに保有し続けられると考えます。

理事会においても大きな価格変動は受け入れづらいものです。

この心穏やかに保有し続けられること、

これは長期で利息収益を貯め続けるためには、絶対的に重要な要素です。

そのため、為替ヘッジを使った外貨建て債券を使用するのです。

◆為替ヘッジはどういう債券に使用すればよいのか

①為替ヘッジのコストを勘案する

コストが掛かる以上、ある程度の利回り水準にある外貨建て債券を選択する必要があります。

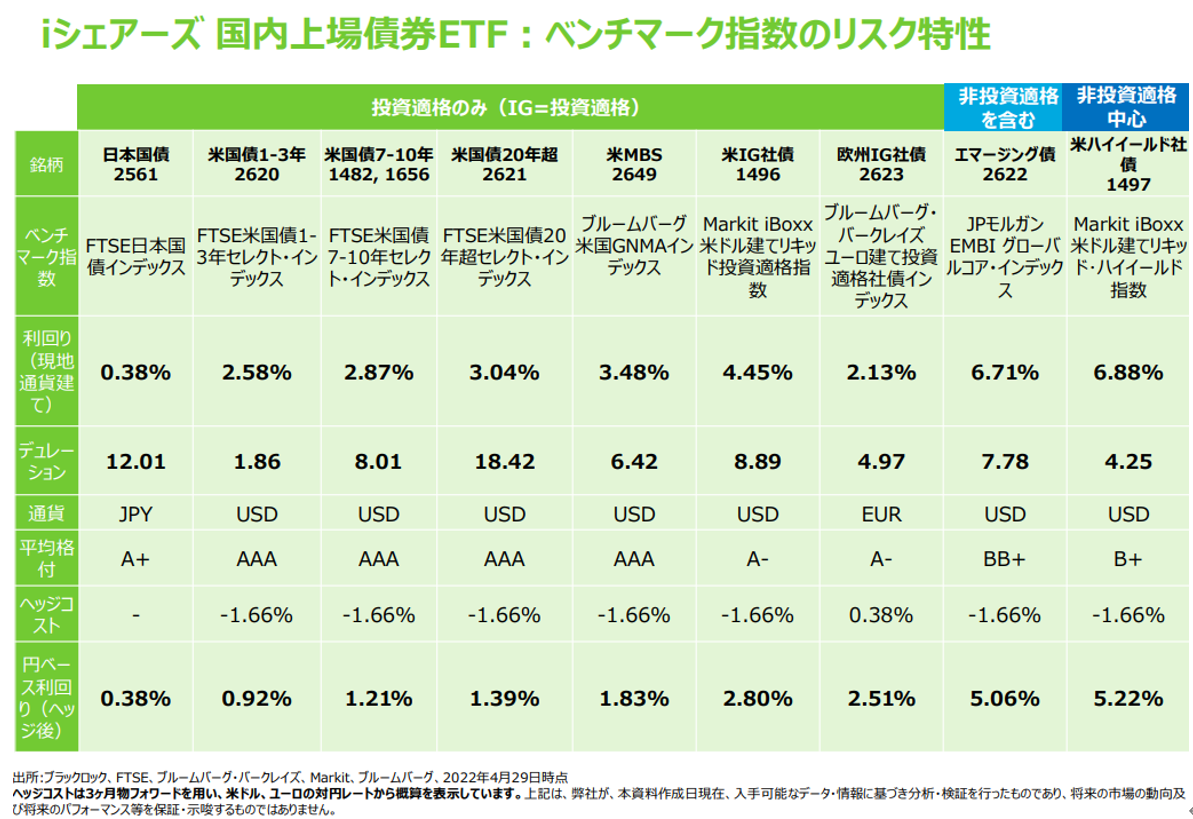

当該資料は、一例ですが、

どういった外貨建て債券を考えれば良いのか、と考えるならば、

ある程度の利回りが必要と考える上では、

長期のものも保有する必要があり、

適格社債だけでなく、ハイイールド債券・新興国債券なども

考慮して、ある程度の高い利回り水準にものを選択する必要があります。

そうでなければ長期的に保有した場合、ヘッジコストの上昇等で、

ヘッジコスト負けしてしまう可能性があるからです。

②債券に分散を掛けることを考える

通常、債券の利回りを上げる方法は、

クレジットリスクを取るか、

期間を延ばすかのどちらかです。

そのため、そのバランスを考える必要もあるでしょう。

ただ、一つの個別銘柄の劣後債でクレジットリスクを取るのでは怖いです。

債券に関しても広く分散する必要があります。

上記図では例えば新興国のものですと、600銘柄以上、

ハイイールドですと1300銘柄以上が入っています。

分散のきいた商品を選択するならば対象を広げて、債券も散らしていくことを考えましょう。

③為替ヘッジする通貨を考える

為替ヘッジが可能なのは、流通の多い通貨となります。

そのため、米ドルやユーロとなりますが、

ユーロ圏は金利が上昇してきましたが、債券の流動性・金利水準を勘案すると、

まだ為替ヘッジする魅力があまりありません。

その結果、日本円から為替ヘッジを使用した債券運用は、

債券流通が多く、通貨の流通も多い米ドルが対象となる場合が多いのです。

流通量の少ない通貨(新興国の通貨等)に関しては、

それぞれヘッジをかけてしまうと、ヘッジコストも嵩むので、

あまり為替ヘッジする意味がありません。

ベーシス部分の影響も大きく、結局コスト負けすることになる場合が多いからです。

新興国債券に投資を考える場合は、

①のように米ドル建ての新興国債券に米ドルの為替ヘッジを掛ける、

のような形式が挙げられるでしょう。

④日本債券の代替え手段として考える

あくまで日本債券の代替えとして、海外債券を使用したいならば、

100%フルヘッジの為替ヘッジ外債を使用することになるでしょう。

一部について為替ヘッジすることなどは意味がありません。

また、為替ヘッジを個別に行うこともコストを増大させるだけで意味がありません。

ちなみに、現在、GPIFは為替ヘッジ付の外国債券を円建て資産として計上しています。

◆為替ヘッジ外債に対する学校法人としてのスタンス

現在、米国はFRBの政策により、金利が上昇しています。

勿論、ヘッジコストも上昇していきます。

為替ヘッジというものは、為替自体は回避できても、他のリスクが残ります。

そのため、最初に投資する時点のここまでの知識を深く理解して、

学校法人のスタンスを決めておく必要があります。

スタンスとしては、

例えば金利上昇により、債券価格が下落するような悪い局面がきても、

あくまで年間収益を維持することを目標とする学校法人は狼狽えず、

保有し続けることです。

市場環境の金利上昇は、長期的には、高い金利を受け取ることができるので、

学校法人にとってもメリットです。

あくまで、長期目線で、利金を積み上げていくと考えることです。

もし余力があるならば、

金利上昇して為替ヘッジ外債の単価が大きく下落するような

局面では追加投資をするくらいの考えを持ちましょう。

そして、日本円債の代替え手段であり、

価格変動を抑える役割を担う資産という目的での保有ですので、

当初より、過大な収益を狙うことも考えてはいけないものでしょう。

◆学校法人にとっての為替ヘッジ外債役割

ここまでの話を読んで、為替ヘッジ外債だけを購入してみようと

考える法人もあるかもしれません。

しかし、前述の通り、金利の情勢次第では、

外貨建て債券も単価は大きく動きます。

また、為替ヘッジコストも金利・需給で変動します。

それらの要因を考えるならば、

為替ヘッジ外債は、ポートフォリオの一部である、

という考えを持つことは重要かと考えます。

為替ヘッジ外債を長期保有する目的は、価格変動をやわらげ、

長期的に収益を享受しながら、日本円の代替え資産として保有することです。

資産を膨らませるような効果を生むような性質のものでもありません。

集中投資をすることなく、日本の低金利下における手段である、

その役割を学校法人の皆様が認識される必要があると考えます。